iDecoへの加入をほぼ心に決め、運用プランを考えている櫻田こずえです、皆さまごきげんよう!

夫がサラリーマンで子なしフリーランス42歳のiDeCoを活用した老後の資金づくりプランです。

櫻田のiDeCo個人型確定拠出年金加入の一番の目的は、老後より節税

積立てた分が全額所得控除されることによる節税効果が、何よりの目的です。

ゆえに、それがオジャンにならないよう、受け取る時の節税、また、小規模企業年金との兼ね合いに注意を払うことが大切だと思っています。

iDeCoナビ:節税金額のシュミレーション(スゴい額になりますよ)

櫻田は「小規模企業共済」という、自営業の人のための自分で退職金作ろう制度にも加入しています。節税効果を税理士さんに太鼓判してもらって。

iDeCoと似ているところが多いのですが、違いや併用ワザも分かって来たので、その比較も改めてさせて頂きますね。

その節税効果+結果として老後の資金づくりが出来るという、今も将来も嬉しいのがiDeCoの魅力だと思います。

まずは老後に受け取れるお金と準備したい金額の確認

1.ねんきんネットで年金受取金額を確認

・ねんきんネットで年金受取額をシュミレーションしてみた

簡単に自分の年金受取額をシュミレーションできます。超オススメ。

2.小規模企業共済の受取予定額を確認

毎月の積立額×12月×20〜30年(事業を続ける限り積み立てられる)

3.夫の年金と退職金の確認

会社に確認してもらったり、企業型の確定拠出年金のサイトや、ねんきん定期便を一緒に確認して、一応概算を。

仲良く老後を迎えなくては←退職金目的かいw

ちなみに年金は夫婦合計22万円あれば、まずは安心らしいです。

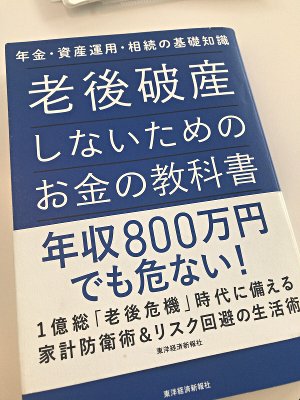

・老後破産しないためのお金の教科書★長生き&インフレリスクを学ぶより

ちなみに、自分は80歳まで働いて95歳くらいまで生きる気がする(笑)ので、なるべく各種受取は後ろ倒ししたいと思っています。

リスク許容度の把握(保有資産の額とリスク耐性とライフプラン)

1.現在の資産と毎年の支出総額を確認

これはエクセルに記録しているので特に作業はなし。

2.リスク耐性

・その支出を何年カバーできる現金貯金が常に必要か考える

・夫はサラリーマンである程度安定=櫻田単体のリスク耐性は高い

・夫は超保守的&自分もやや保守的=精神的なリスク耐性は低い

櫻田は、投資信託怖いよー、リーマンショック、ブラックマンデー、バブル崩壊、怖いよー的な。夫は未知のものに対する警戒心が非常に高く、現金が好きです。

リスクについて考えるのは、ほんと、難しいですね・・・。

山崎さんのコラム:リスク資産にいくら投資するのかが難しい

でも、iDeCoはその節税効果が一番の目的だから、元本保証でほとんど増えないものだって構わない。そう考えるとラクになる。

3.その他大きな出費等の確認

・夫の定年まで賃貸住まい(あと20年くらいか)

・定年退職時に引越し、終の住処を購入予定(一括購入できる程度の貯金が必要)

・子供はおらずそれ以外大きな出費予定はなし

・親戚に迷惑をかけないよう老後の資金は手厚く持っておきたい

子なし共働き夫婦は散財しがちと言うし、強制的に60歳までおろせない口座にお金を入れて行くことは、とても良いことですね。

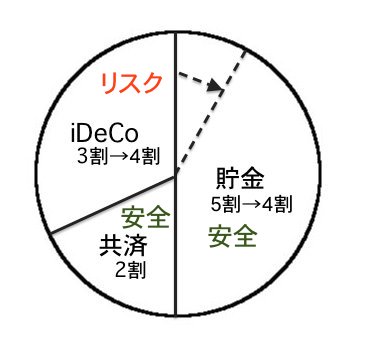

アセットアロケーションの決定

現在は櫻田の資産ほぼ100%が「銀行に預けっぱなしの普通預金」です・・。

大江さんも山崎さんも「保有資産全体の中で、確定拠出年金の位置づけを考えるべき」と、指摘されているので、これから、その貯金及び今後の収入をどのように運用したいか考えました。

・貯金として残しておきたい割合:安全資産

・【節税】小規模企業共済は元本保証型:安全資産(基本60歳まで引き出せない)

・【節税】iDeCo個人型確定拠出年金は投資信託:リスク資産(60歳まで引き出せない)

すべて安全資産で持っていたい夫と合算して考えると、櫻田はほぼリスク資産、iDeCoで投資信託でも良い気すらします。

でも、繰り返しになりますが、投資に無理は禁物で、何か経済危機があった時に夫婦喧嘩になっても良くないし、(笑)iDeCoはその節税効果が一番の目的だから、元本保証でほとんど増えないものだって構わないんだ、と常に言い聞かせています。

ブームに乗って欲張っちゃイケナイ。

・小規模企業共済は積立て額の減額が難しいので、確定拠出年金で支払いの負担を調整する(年1回まで)

・チキンなので、50代半ばから、iDeCoの元本保証のない投資信託を、タイミングを見て元本保証のある定期預金にスイッチングして、受取がマイナスにならないようにしていきたい。さらに、不況が続けば回復を待って受取を遅らす。

ちなみに、確定拠出年金を先に受取り、その5年後以降に小規模企業共済を受け取ることで、退職金控除をそれぞれ満額利用できるらしく(調査中)、受け取るタイミングと制度変更には常に注意しないと。

商品の選択と運営管理機関の決定

・外国株のインデックス投資信託一択

お二方とも、最もリスクの高い(=ハイリターンも望める)資産を、iDeCoに置くべき!と言っているので(リターンに対し通常2割ほど持ってかれる税金がかからないから)全額投資信託。

(しかし、申込時ヒヨったら、半分は潔く元本保証商品にする。その後比率は変えられるので。)

実際櫻田の資産は、小規模企業共済と貯金が元本保証の安全資産だから、iDeCoは元本保証のないインフレにも対応する投資信託にしようと。

そして、山崎さんが運用商品は手数料だけで決めろというので、自然とインデックス投資に。

さらに、山崎さんのイチオシが外国株のインデックス投資であり、大江さんが実際に外国株式(インデックスかどうかは不明、かつ新興国株式とハイリスク)で運用されていることから、外国株式に。

ちなみに、山崎さんはNISAで国内株式(インデックスで手数料の安いものがあるらしい)を運用しろと言っていて、それでiDeCoは外国株式にしましょう、というのもあるのですが、大江さんの「金融資本以外に、自分という資本(働いてお給料をもらう)は、日本円で給料をもらうから、外国の資産を意識的に多く持ってリスクを分散すべき」という説明に妙に納得したのもあります。

・ランニングコストで比較してみる

山崎さんはバッサリと、手数料だけで決めていいと仰ってますし、大江さんも似たようなご意見です。初期費用は一回だけなので無視、各種キャンペーンも無視して、20年近く払うことになるランニングコストをば。

信託報酬はどれくらい今後変わる可能性があるのかは良く分からなくて怖いですけどね・・。

| SBI証券 | 野村証券 | 楽天証券 | |

| 口座管理費無料になる資産額 | 50万以上 | 200万でも有料 | 10万円以上 |

| 信託報酬(外国株index) | 0.2268% | 0.27%以内 | 0.2430% |

| 資産100万円越えの手数料計算 | 167円*12+2,268円 | 415円*12+2,700円 | 167円*12+2,430円 |

| 手数料総和(年額) | 4,272円 | 7,680円 | 4,434円 |

うーん・・・野村の証券会社としての信頼感も捨て難いけれど、口座管理費も信託報酬もどちらも安いSBI一択な気がして来た。

ということで、早速申込したいと思います。

誕生日の兼ね合いがあって、退職金控除に40万円差がついちゃう(8万円くらいの受取時の損の可能性)ので。

そして、山崎さんの仰る通り、運用機関は最後に決まるものなんですね。

ちなみに、このシリーズの記事のいろんな計算は鵜呑みにせず、皆さま独自にきちんとお調べ下さいね!素人の計算なので!