確定拠出年金に加入しようと企んでいるものの、今ひとつすっきりしない櫻田こずえです、皆さまごきげんよう!

制度について櫻田的にまとめたら、理解も進むしいいかな・・・と思ったけれど、あまりにもキレイに、イラストで、動画で、分かりやすくまとまっているサイトがあるので、そんなことを素人がしても読者の方に何一つメリットがないし、間違えた情報をのせてもいかん。

iDecoナビ:個人型確定拠出年金「iDeCo」って?

これを読めばすっきりキレイにシンプルに理解できると思います。

★

そこで、櫻田が疑問に感じたこと、本を読んでメモったこと、感情的に不安なので調べたこと等をご紹介させて頂きます!

疑問1:こんなにおトクなのになぜ今まで耳に入らなかったの?

制度としては10年以上前からあるが、対象者がほぼ全員(公務員や主婦を含む、一部例外あり)に変わったのは昨年2016年夏なので、少しずつ脚光を浴びるようにはなってきたとのこと。

それより何より、銀行等はもっと手数料の高い儲る商品を売りたいからあまり宣伝していないし、FPだってコミッションの高い商品をすすめたいだろう。←世の中の情報は金で動いているから、これが一番大きな理由かと。

銀行等の手数料が少ないって・・・それってつまり、本当におトクだってことですよね♪

不安1:投資信託で大金を運用するのは怖い

所得&住民税の所得控除が非常に大きいので、元本保証型の保険や預金タイプでもおトクであることに変わりはないから、怖いなら元本保証型で始めても十分メリットがある。

投資信託(元本保証なし)で始めて途中で怖くなっても、

・投資信託で積み立てて来た分を全部預金に移動する。

・毎月の購入商品を変更、または比率を変えることができる。

ので、不安になるようなら、投資信託で積み立てたものを売却して、元本保証型商品に買い替えることもできる。って、安心。

60歳まで現金化はできないのは怖いれど、こんなこともできるって知ってとても安心しました。

不安2:投資信託は信託報酬が超取られそうでヤダ

iDeCoの投資信託は、一般の投資信託より信託報酬が低く抑えられているよう。

SMBC日興證券:信託報酬 (しんたくほうしゅう)より。

「年0.5~2.0%程度が一般的です。」

野村証券や楽天証券のiDeCoのインデックス投資だと、国内株式でも、海外株式でも、信託報酬は0.2%台のものがあるのですが、それって本当に安いんですね←実際確かめないと気がすまない。

でもそれって実際どれくらい払うことになるんだろう・・・。

計算、すごく面倒なので断念・・・大江さんの著書より。

38年間、月2万円ずつ積立てた場合の信託報酬累計金額

| 信託報酬0.65% | 信託報酬0.2% | |

| 信託報酬累計金額 | 1,155,960円 | 355,680円 |

その差よりも、その絶対値の金額にがっかりしてしまった・・・と、若干iDeCoやめたくなりました。(ちなみに櫻田は2,3万円で20年ほど運用する予定なので、半分くらいになるのではと)

しかし、同じ大江さんの著書の「課税所得(収入ではない)」が400万円くらいの方で、月額2万3,千円積み立てると、年間8万4千円の還付、とあるから、まあ、7万5千円くらい(超適当)は還付になるのかな、と考えると、

7万5千円×38年=2,850,000円の節税になっているなら、0.2%の信託報酬だったら差し引き余裕じゃね?

まあ、櫻田のパターンではないけど、大方納得。

ちなみに、節税効果は収入が高い人ほど大きいので、その点注意!

不安3:投資信託で運用していたら受け取る時にリーマンショック的なことが起きてるかも・・・そしたら老後真っ暗?

投資信託で運用する場合、元本は保証されません!えぇ、タイミング悪く60歳が来た時に、ゴールドマンサ◯クスショックとか、第◯次世界恐慌とか来てたらどうすんのよ!?

受取開始は(加入10年以上で)60歳〜70歳までなので、受取を遅らせば良い。

なるほど!これは、大江さんの本171ページに明記されていて、ご自身の体験も掲載されていて、すごく安心しました。これでインフレリスク対策としても、元本保証の預貯金タイプではなく、投資信託を選んでも良いなと思う事ができました。

それ以上にスゴい経済危機とか世界危機が来ていたら、貯金を持っていても意味なくなるだろうし・・。

さらにバブルみたいのが受取より5年前に始まってたら・・・その時点で投資信託を預貯金にスイッチしてある意味利益を確定して、リスクを段階的に減らしておくことができるのか!(でも、さらに値上がりするのを期待して、こんな判断できないだろうなw)

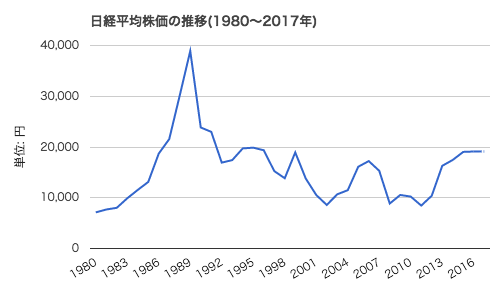

で、気になったので、日経平均の推移を調べてみました。

2010年あたりで受取の60歳になったとしても、5,6年待てばかなり資産額は増えてそう。でも、それって逆もあり得るから・・・リスク分散という意味でも、少しずつ受け取るのが妥当なのかもしれません。

世界経済のネタ帳より

バブルの時に投資信託を全額を買ったらそりゃ損しかありませんが「毎月、何十年に渡って少しずつ買いまして行くので、購入のタイミングも分散されているから、全てが損をする訳じゃないんですよね。

しかし、日経平均を見る限り、あんまり期待できない感じが、素人はしちゃいますよねぇ・・・。

さらに、実際の投資信託商品のチャートを見ると参考になります:野村DC国内株式インデックスファンド・TOPIX

と、ダウ平均の推移も見てみました。

世界経済のネタ帳より

あらやだなんか投資信託に期待しちゃう!←こういう上っ面の情報ですぐ行動したり判断したりする素人がいいカモになるんだと思います。

さらに、実際の投資信託商品のチャートを見ると参考になります:狙っている野村DC外国株式インデックスファンド・MSCI-KOKUSAIの2007年からのチャート

投資信託を少しずつ始めることで、経済が身近に感じられるのも良いことかもしれません。

不安4:20年(櫻田は)近く預けている間、運用とか何か面倒なことを常にしなきゃいけないの?じゃないと損するの?

大江さん:リバランスは「せいぜい数年に一度くらいの頻度でいいと思います。」

山崎さん:(日経平均が3ヶ月で2割下がるようなことがあっても)「何もしない」くらいで十分。

ちょっと皮肉っぽい山崎さんの文章が好きです。

山崎さんの著書では、「第6章:変化に対応する」で、運用市場、運用商品、制度、加入者自身の人生の、それぞれの変化に合わせて何をすべきか詳しく説明がありますが、「素人はすぐに焦って判断を誤りがちだが、最初に決めた運用方針と、原則を守る=基本何もしない のが一番」というメッセージに感じました。そう書いてあったのではなく、櫻田の感想です。

最初に制度をよく理解し、運用方針をしっかり立てることが肝心なのかもしれません。

★

実は、まだまだ疑問と不安があるので・・・長くなり過ぎたのでまた別途書かせて下さい。