フリーランスなので老後のお金が心配でいろいろ積立てを始めているものの、なにかどこかに落とし穴がありそうで不安な櫻田こずえです、皆さまごきげんよう!

・ほぼ国民年金だけで少ない年金 → iDeCo個人型確定拠出年金

iDeCo個人型確定拠出年金記事一覧

・退職金ゼロ → 一生働き続ける&小規模企業共済

小規模企業共済の40代個人事業主的メリットデメリットを考えてスッキリしたので加入した

という2つの制度を利用して積み立てているのですが、

本日は、その両者を比較し、さらに、なぜ櫻田がこの二つを併用しているのか、を整理してみました。

まずは、類似点と相違点を表にしてみました。

| 小規模企業共済 | 個人型確定拠出年金 (元本保証以外を選択した場合) |

|

| 上限 | 70,000円 | 68,000円(国民年金基金と合わせて) |

| 下限 | 1,000円(500円きざみ) | 5,000円(1,000円きざみ) |

| 掛金の増減 | 簡単(以前は厳しかった) | 簡単(年に1回) |

| インフレ対応 | × | ◯(選ぶ商品次第) |

| リスク・リターン | 低い(利率は加入時:1%) | 高い(運用次第で 元本割 or ハイリターン) |

| 税金・支払時 | 全額所得控除 | 全額所得控除 (国民年金基金と合わせて68,000円まで) |

| 税金・受取時 | 退職所得控除/公的年金等 | 退職所得控除/公的年金等 |

| 途中解約 | 可能 | 不可能 |

| 受給開始 | 65歳以上なら、個人事業主を続けながらでも受け取れる。 | 60歳〜70歳 |

併用する理由その1:所得控除枠の最大化

そもそも、この2つの制度に着目したのは、年金や退職金を積み立てるとか、投資しようとか言うより、「所得控除」のメリットが大き過ぎるから。

そのメリットを最大限に活かすためには、2つの制度を併用すれば、所得控除枠を最大限にすることができます。(158,000円/月)

ま、そんなに老後にお金を突っ込むほど収入がないので、最大限に利用できるのは、ものっすごい稼いだら、の話なんですけどね(笑)

また、受け取る時の退職所得控除枠も、この2つを使えば最大限にすることができるので、貯金しておくだけのお金があるなら、使わないテはない。(ちょっと工夫が必要:後述)

ちなみに小規模企業共済をまずスタートした理由

iDeCoの最大の欠点は「60歳まで、お休みはできても、引き出せない。」ということ。

その点、小規模企業共済なら解約は可能ですし(20年未満なら元本割れ)、「個人事業を廃業」するならば、(加入後1年以上経っていれば)元本割れすることなく積み立てた金額を「退職金」として受け取ることができます。

櫻田の場合、ですが、そんな余裕資金すら取り崩さなきゃいけないような、何か危機的状況になったら、個人事業主やめてバイトでもしてると思うので、この考えはアリだと思っています。

さらにiDeCoは「投資信託」に対する恐怖心もあり、納得行くまで調べつくすのに時間がかかったので。

併用する理由その2:ローリスクローリターン・ハイリスクハイリターンに分散

小規模企業共済の「予定利率」は微妙な感じ。リスクもない代わりにリターンもあまりありません。さらに、その利率はどんどん下がっていまして。

平成8年4月~ それまでの「6.6%」から「4.0%」に変更

平成12年4月~ それまでの「4.0%」から「2.5%」に変更

平成16年4月~ それまでの「2.5%」から「1.0%」に変更

中小機構:共済金の額の算定方法 より

しょんぼり

1%程度じゃ、インフレを考えると価値が目減りする心配も大いにありますが、まあ、定期預金の利率が0.01%辺りなことを考えれば、銀行に置いておくよりマシ。

(節税のメリットを考えると、ある程度のインフレが起きてもおトクと判断)

iDeCoは定期預金も選べますが、投資信託やREITなども選べるので、リスクはありますが「増やす」ことができ、さらにNISAと同じように、利益が出ても税金がかかりません。

ローリスクローリターン:小規模企業共済

ハイリスクハイリターン:iDeCo個人型確定拠出年金

に資産を分散したい、という意味でも、併用を決めました。

まあ、iDeCoで定期預金と投資信託で分散、というのも可能ですが。

ちなみに、「確実な利益を得られる所得控除」のないNISAを使う予定は、今のところありません。ビビりなんで。

小規模企業共済とiDeCo個人型年金の併用時の注意点

・退職所得控除を最大限利用するには「順序とタイミング」が大切

櫻田は全額を退職金として一気に受け取りたいと思っています。特にiDeCoは支払いを受ける度に手数料が数百円かかるのもあり。

で「退職所得控除」という、退職金から所得税を沢山取るのはかわいそうだから、働いた年数(=積み立てた年数)に比例して課税金額を控除してあげるよ、ってのを活用します。

| 勤続年数(=A) | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 × A(80万円に満たない場合には、80万円) |

| 20年超 | 800万円 + 70万円 × (A – 20年) |

で、同時に、小規模企業共済年金と、iDeCo個人型確定拠出年金を、退職金として同時に一括で受け取る場合、それぞれに適用することはできず、合算された学から、控除額がマイナスされます。

約20年の櫻田の場合、控除額は約800万。

退職所得控除:40万円 x 20 = 800万円

なので、2つを合算して800万円以上を受け取った場合、その x 1/2 に対して税金がかかってしまいます。

例)iDeCo:450万+共済:400万=850万円受け取った場合

退職所得控除800万円を引くと→50万円 その1/2の約2割=5万円 が税額!

櫻田の場合、ざっくり年間40万円以上積み立てるならば、税金がかかる可能性が高くなり、現在年間84万円払っています(段階的に減らす予定ですが)ぎゃー払いたくないよ税金!

そこで、裏技!(いや、裏じゃないですけど)

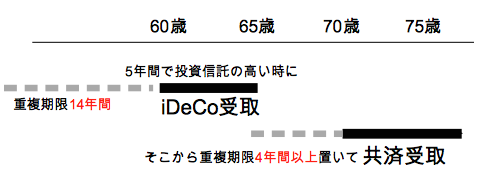

個人型確定拠出年金を先にもらって、その5年後以降に小規模企業共済を受け取れば、控除枠は一度リセットされるので、退職所得控除を個別に適用出来るそう。

ちなみに、iDeCoは投資信託なので、価値が高い時を狙って受け取りたいと思っています。(それか、60歳近くなったら、価値が高い時を狙って段階的に定期預金に変えるか)

で、そこから「同じ年とその前年4年間」を置いて共済を受け取れば、退職所得控除がリセットされれているので、満額控除を受けられます。そして、65歳以上であれば、仕事を続けていても共済金Bを受け取ることができます。

つまり合計約1,600万!?(いや、共済の受取時は控除がもう少し増えますね)退職所得控除を受けられるわけですが、投資信託が爆上がりでもしない限りそんなに積立てられませんけどね(笑)

ということで、全額「受取時税金ゼロ」が達成できると睨んでいます。あくまで妄想ですし、年金形式でもらう場合を検討していないし、不完全です。

参考:あなたのファイナンス用心棒 吉澤大ブログ

個人型確定拠出年金と小規模企業共済に加入している社長は退職金の支給時期に注意しよう

きちんとしたソースを確認していないので、ここらへんは税理士さんかファイナンシャルプランナーさんに相談する予定ですので、あくまで妄想レベルです。

追記2018年10月:税理士さんにこの記事を見て頂きました、間違ってませんよと太鼓判押して頂きました!

税制って、知らないと損すること、知ってると得することがたくさん。少しずつ勉強を続けたいと思います!